大家好!今天给各位分享代持股税收的知识,其中也会对代持的股份进行解释,如果能碰巧解决你现在面临的问题,别忘了关注本站,现在开始吧!

本篇目录:

代持股权转让要交什么税

1、法律主观:代持股权转让需要交税。代持股份是合法的,隐名股东应当按照代持股协议的约定,将股权的收益支付给隐名股东。根据相关法律规定,隐名股东的股东权可以通过实际出资以及代持股协议来确认。

2、一般代持公司股份应收取所得税和印花税两种费用。代持公司股份会转让股权,涉及所得税、印花税。印花税:股权转让、出让方及收购方都需缴纳。所得税:股东为公司性质的交企业所得税,股东为自然人交个人所得税。

3、转让方应当缴纳个人所得税 在股权转让过程之中,转让方获得了股权转让的对价。个人所得税的税率是20%。

4、依据《中华人民共和国 个人所得税 法》第二条、第三条的规定,股权转让所得,应 缴纳个人所得税 ,适用比例税率,税率为20%。

5、员工持股平台的收入分两种--分红收入、股权转让所得 分红收入 首先,居民企业投资居民企业获得的分红收入属于免税收入。

6、从一个名义股东把股权转让给实际股东,他也是要交个人所得税的。税务机关在遇到代持股权的时候,税务机关的征税按照名义股东去征税的,所有的文书下给名义股东。

代持股分红如何缴税

1、个人持有挂牌公司的股票,持股期限在1个月以内(含1个月)的,其股息红利所得全额计入应纳税所得额;持股期限在1个月以上至1年(含1年)的,其股息红利所得暂减按50%计入应纳税所得额;上述所得统一适用20%的税率计征个人所得税。

2、国家税务总局公告2011年第39号对于企业为个人代持的限售股征税问题进行了明确。具体而言,因股权分置改革造成原由个人出资而由企业代持有的限售股,企业转让上述限售股取得的收入,应作为企业应税收入计算纳税。

3、自然人直接持股时,一旦面临投资、融资、转让、分红,就会马上被代扣代缴20%的个人所得税,经过设计后的持股架构,可以将分红的缴税义务往后递延,达到税筹的效果。

4、三是有的真实出资人并不参加公司的经营和管理,在这种情况下,出资人的股东权利包括经营管理权、表决权、分红权、增资优先权、剩余财产分配权等等一系列的权利实际上都是由代持股人行使。显然,道德风险巨大。

5、当条件成熟、实际出资人准备解除代持协议时,税务问题就随之而来,通常,税务机关对于当事人辩称因为股权代持关系,并未发生股权转让的说法并不认可,要求按照公允价值计算缴税。

我就想问下代理持股有多大风险

代持股份的法律风险包括股东身份不被认可及名义股东承担赔偿责任。另外,显名股东因其未能清偿到期债务而成为被执行人时,其债权人依据工商登记中记载的股权归属,有权向人民***申请对该股权强制执行。

代持股人死亡引发继承***或离婚*** 代持股人死亡或离婚时,则其名下的股权作为财产有可能涉及到继承或离婚分割的法律***。实际出资人不得不卷入相关***案件中,才能拿回自己的财产权。排除代持股人的财产权。

\x0d\x0a代持股人意外死亡引发继承或离婚***等。如果代持股人意外死亡,则其名下的股权作为财产将有可能涉及继承或离婚分割的法律***。股份代持协议实际出资人不得不卷入相关***案件中,才能维护自己的财产权。

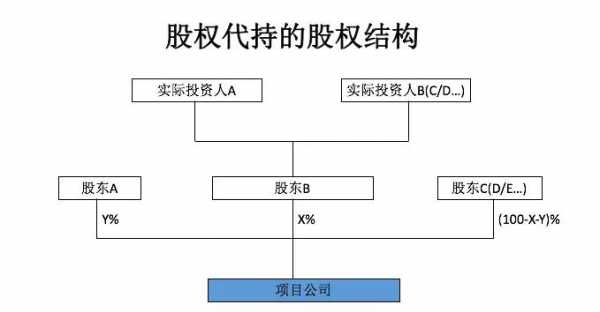

法律分析:股权代持协议的风险一般有股权代持协议被否定、实际投资人(隐名股东)无法向公司主张权益、实际投资人(隐名股东)权益遭侵害等。股权代持是企业进行股权激励时经常运用的一种持股形式。

股权代持使名义股东面临的风险名义股东被要求履行公司出资义务的风险。存在股权代持关系的公司面临的风险,公司在资本市场融资面临法律障碍,面临界公司注销风险。

法律分析:代持股隐名投资在公司法律事务中较为常见,也就是我们通常所说的名义股东现象。但是其中的风险也是比较多的。

到此,以上就是小编对于代持的股份的问题就介绍到这了,希望介绍的几点解答对大家有用,有任何问题和不懂的,欢迎各位老师在评论区讨论,给我留言。

微信扫一扫打赏

微信扫一扫打赏