大家好!今天给各位分享代持股权税的知识,其中也会对代持股权人的风险进行解释,如果能碰巧解决你现在面临的问题,别忘了关注本站,现在开始吧!

本篇目录:

代持股转让谁来缴纳个税

1、法律主观:不是,股权转让交的个税由个人承担。自然人股权转让行为,转让方需要按“财产转让所得”计征个人所得税。即以转让股权的收入额减除原值和合理费用后的余额,适用百分之二十的比例税率,计算缴纳个人所得税。

2、个人股权转让所得个人所得税,以股权转让方为纳税人,以受让方为扣缴义务人。受让方无论是企业还是个人,均应按个人所得税法规定认真履行扣缴税款义务。

3、因股权分置改革造成原由个人出资而由企业代持有的限售股,企业转让上述限售股取得的收入,应作为企业应税收入计算纳税。

4、股权转让个税是由原股东交。根据查询相关资料信息显示,根据《公司法》第七十一条第一款的规定,有限责任公司的股东之间可以相互转让其全部或者部分股权,股权转让个人所得税由股权转让方缴纳。

代持股股东分红如何申报个税

1、而按照《中华人民共和国个人所得税法》第八条的规定,应当由向个人股东分配和支付利息、股息、红利所得的企业在支付时扣缴个人所得税。

2、股东分红个人所得税的申报流程是到主管税务机关去领取个人所得税纳税申报表,按照申报表上的信息如实的填写,然后将申报表、身份证交给工作人员,按工作人员的要求缴纳个人所得税即可,或者股东也可以在税务机关的网站上申报个税。

3、法律主观:红利 个人所得税 率是20%。按照我国个人所得税法规定,个人股东对公司的税后利润进行分配的应当按照利息、股息、红利所得适用20%的税率。

代持股分红如何缴税

1、问:代持股协议中,谁是纳税义务人?代持股协议中,股东分为显名股东和隐名股东,分红时,由显名股东缴纳税款。

2、具体而言,因股权分置改革造成原由个人出资而由企业代持有的限售股,企业转让上述限售股取得的收入,应作为企业应税收入计算纳税。依照该规定完成纳税义务后的限售股转让收入余额转付给实际所有人时不再纳税。

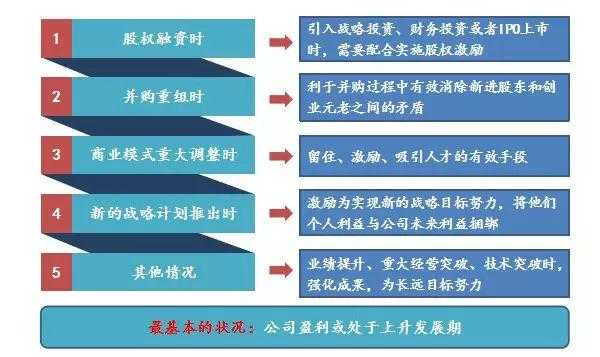

3、自然人直接持股时,一旦面临投资、融资、转让、分红,就会马上被代扣代缴20%的个人所得税,经过设计后的持股架构,可以将分红的缴税义务往后递延,达到税筹的效果。

一般代持公司股份应收取什么费用

代持股权怎么收费 不涉及财产关系的:2000元﹣30000元/件。

法律主观:代持股权转让需要交税。代持股份是合法的,隐名股东应当按照代持股协议的约定,将股权的收益支付给隐名股东。根据相关法律规定,隐名股东的股东权可以通过实际出资以及代持股协议来确认。

法律分析:这个应该是按两个人商议的价格进行吧,一般的我认为5%合适一些。法律依据:《中华人民共和国公司法》 第七十一条 有限责任公司的股东之间可以相互转让其全部或者部分股权。

代持的股权工商登记怎么缴税吗?

名义股东缴税、余额转付实际股东时不再缴税的。因股权分置改革造成原由个人出资而由企业代持有的限售股,企业转让上述限售股取得的收入,应作为企业应税收入计算纳税。

需要缴纳个人所得税。《股权转让所得个人所得税管理办法》对其有相应的规定:第四条 个人转让股权,以股权转让收入减除股权原值和合理费用后的余额为应纳税所得额,按“财产转让所得”缴纳个人所得税。

名义股东缴税、余额转付实际股东时不再缴税的。国家税务总局公告2011年第39号对于企业为个人代持的限售股征税问题进行了明确。

到工商行政管理部门办理股权变更登记手续。税务机关应加强对股权转让所得计税依据的评估和审核。

如果外国投资者规避中国法律规定,通过股权代持方式进入相关行业,根据最高人民***的相关司法解释,此时实际出资者和名义股东之间的股权代持协议会因违反中国法律规定而被认定为无效。

由于B公司的特殊原因,B公司与A公司协商,由A公司代持甲公司的40%股权,并签订股权代持协议。B公司转入甲公司4000万,甲公司做了其他应付款—B公司的账务处理。

到此,以上就是小编对于代持股权人的风险的问题就介绍到这了,希望介绍的几点解答对大家有用,有任何问题和不懂的,欢迎各位老师在评论区讨论,给我留言。

微信扫一扫打赏

微信扫一扫打赏